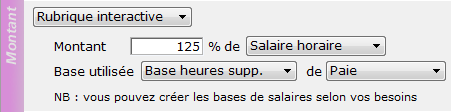

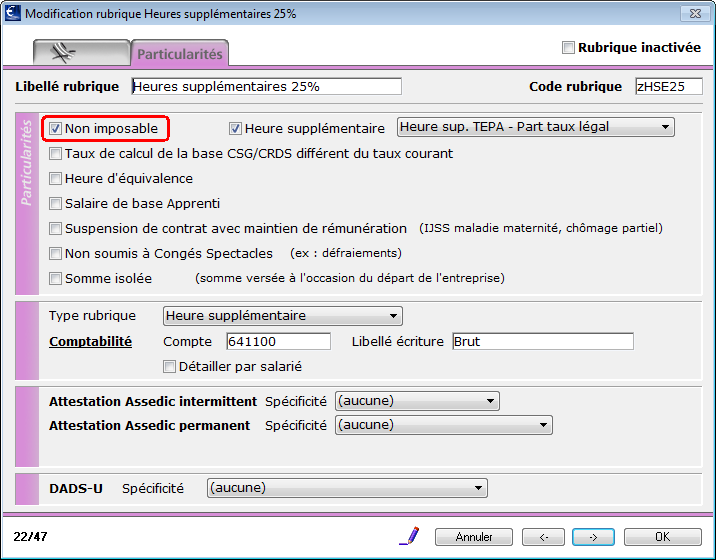

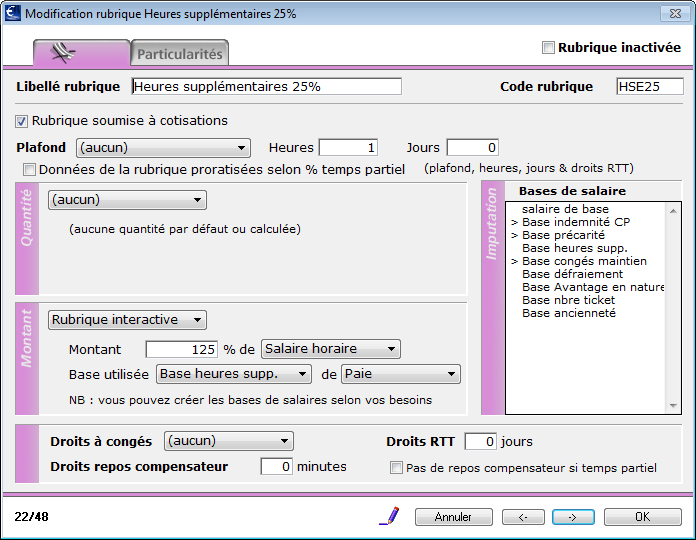

Exemple de paramétrage d'une rubrique d'heures supplémentaires majorées à 125%.

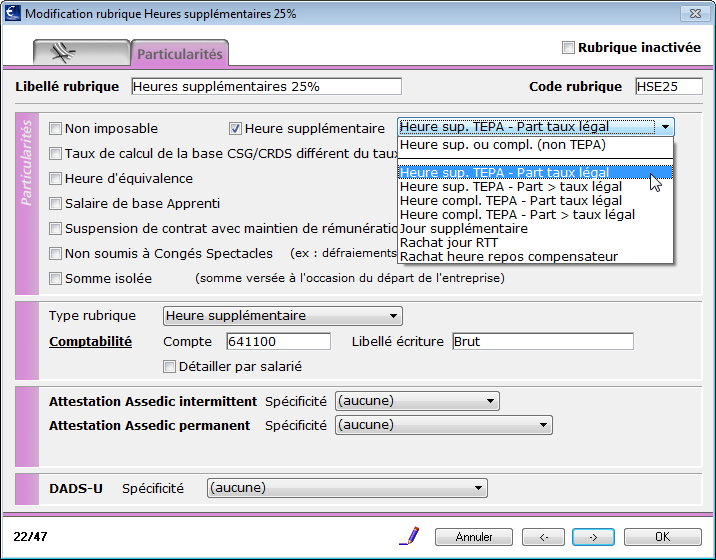

Sur l'onglet Particularités, il convient de cocher Heure supplémentaire. La boite à cocher est associée à un menu déroulant qui permet de préciser les différents cas.

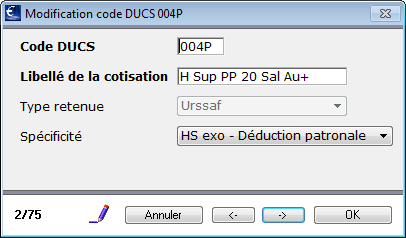

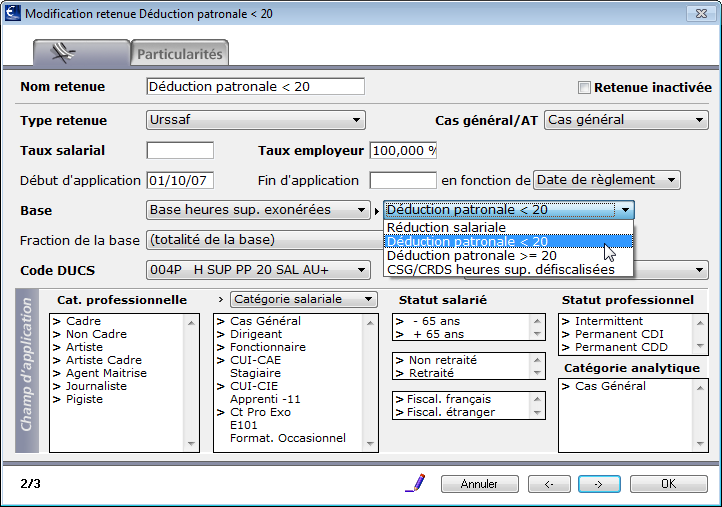

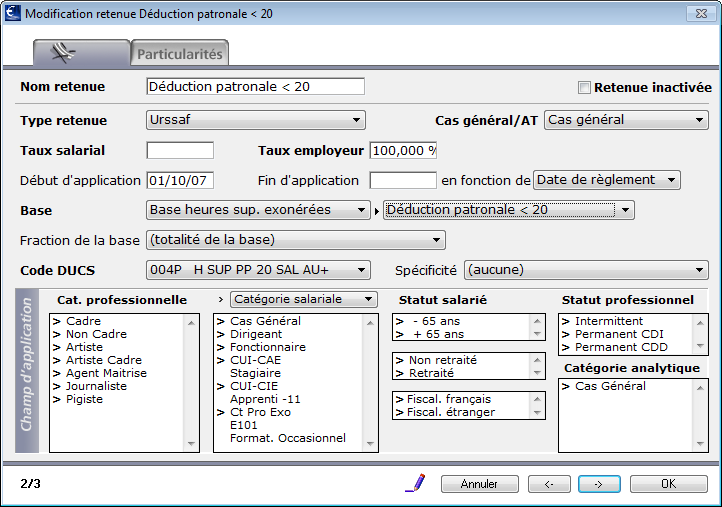

C'est le choix opéré dans ce menu déroulant qui va éventuellement déterminer l'application de la retenue de déduction sur heures supplémentaires :

Heure sup. ou compl. (non TEPA)

Choix correspondant notamment aux heures définies comme supplémentaires par un accord collectif mais qui n'entrent pas dans le cadre de la loi TEPA (heures supplémentaire journalière par exemple).

La rubrique ne déclenche pas de calcul spécifique.

Heure sup. TEPA - Part taux légal

Il s’agit des heures supplémentaires dont la majoration de rémunération est celle du taux légal, soit 25% pour les 8 premières heures et 50% pour les suivantes.

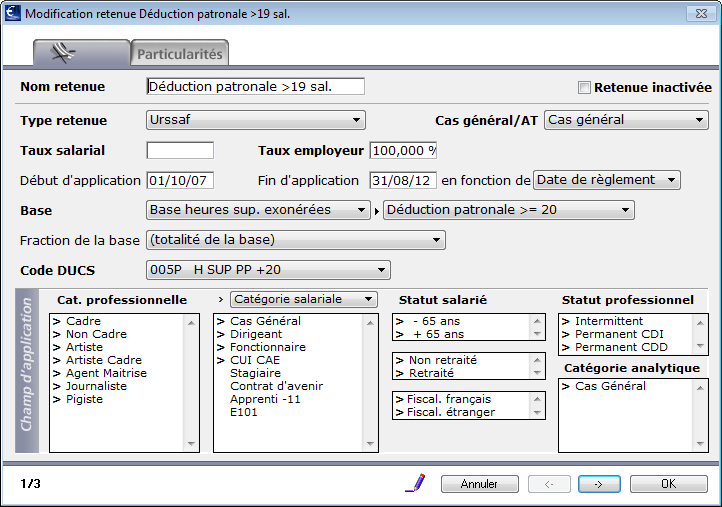

La quantité de la rubrique alimentera la base Déduction patronale < 20 salariés.

Heure sup. TEPA - Part > taux légal

Il s’agit de la part de majoration des heures supplémentaires supérieure au taux légal du fait d’une convention collective ou d’un accord professionnel ou interprofessionnel.

Le montant de la rubrique sera associé au salaire de base pour le calcul de la réduction Fillon.

Heure compl. TEPA - Part taux légal

Il s’agit des heures complémentaires dont la majoration de rémunération est celle du taux légal, soit aucune jusqu’à 10% de plus du temps de travail mensuel et 25% pour les heures effectuées entre 10% et 1/3 du temps de travail mensuel habituel.

Heure compl. TEPA - Part > taux légal

Il s’agit de la part de majoration des heures complémentaires supérieure au taux légal du fait d’une convention collective ou d’un accord professionnel ou interprofessionnel.

Le montant sera associé au salaire de base pour le calcul de la réduction Fillon.

Jour supplémentaire

Il s’agit des jours supplémentaires rémunérés, quelle qu’en soit la rémunération.

La quantité de la rubrique, multipliée par 7, alimentera la base Déduction patronale < 20 salariés.

Rachat jour RTT

paramètre obsolète

Rachat heure repos compensateur

paramètre obsolète