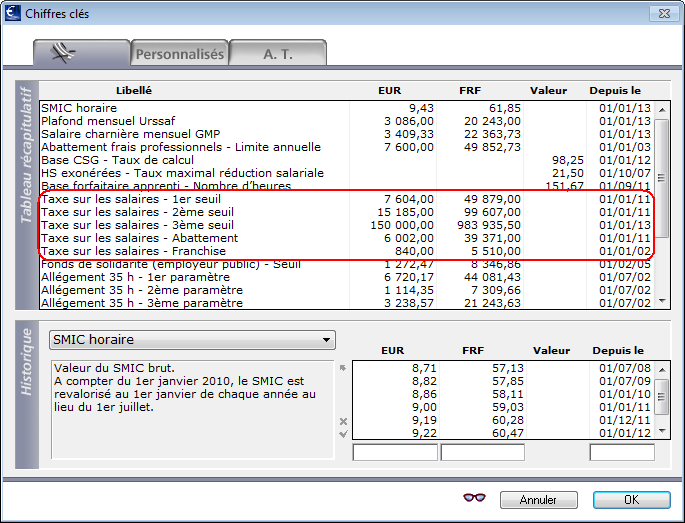

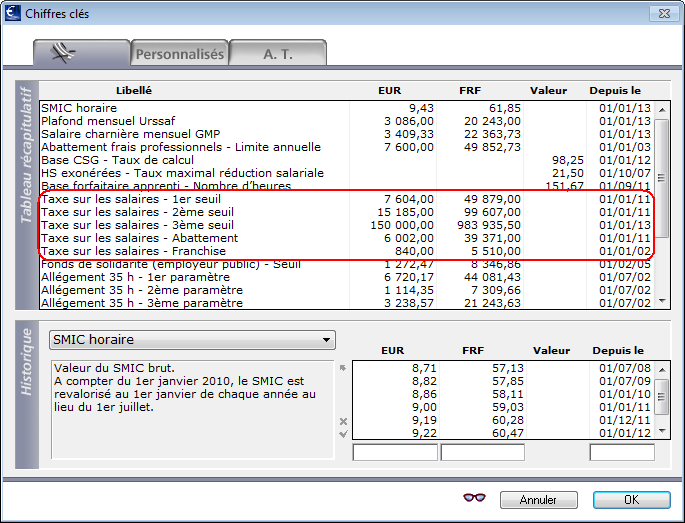

Chiffres clés nécessaires au calcul de la taxe

|

Le calcul de la taxe sur les salaires s'appuie

sur des seuils, paramétrés dans les chiffres clés :

Paramètres

- Chiffres clés

A chaque changement législatif il convient de

mettre à jour les chiffres suivant

Taxe sur les salaires - 1er seuil, Taxe

sur les salaires - 2ème seuil, Taxe sur les salaires - 3ème

seuil

Ces chiffres sont utilisés dans le calcul des paies, pour déterminer

la base de calcul des retenues.

Taxe sur les salaires - Abattement

Les associations de la loi 1901, les syndicats professionnels et

leurs unions, les fondations reconnues d’utilité publique, les

congrégations, ainsi que les mutuelles régies par le code de la

mutualité employant moins de 30 salariés bénéficient d’un abattement

sur le montant de la taxe normalement dû.

Ce chiffre est utilisé pour l'édition du Tableau Récapitulatif

Taxe sur les salaires. Il vient, si cette option est cochée sur

l'onglet Divers de la

fiche Société, minorer le montant dû

Taxe sur les salaires - Franchise

La taxe sur les salaires n’est pas due lorsque le montant annuel

n’excède pas le montant de la franchise. Lorsque le montant est

compris entre la franchise et deux fois sont montant, une décote

est opérée sur le montant dû. La taxe exigible est alors :

Taxe normalement due - [(2 x Franchise - Taxe normalement due)

x 0,75]

Ce chiffre n'est pas utilisé pour le calcul des paies mais pour

l'édition du Tableau Récapitulatif Taxe sur les salaires.

Voir aussi à ce sujet

la fiche Chiffres clés. |

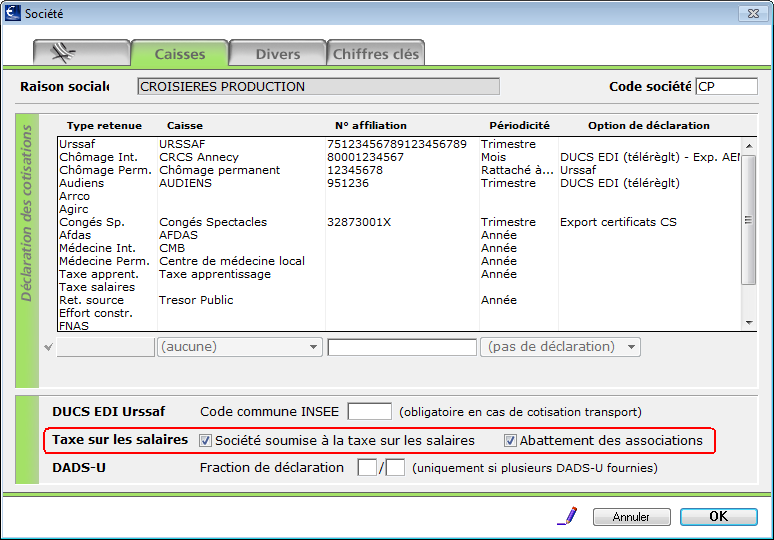

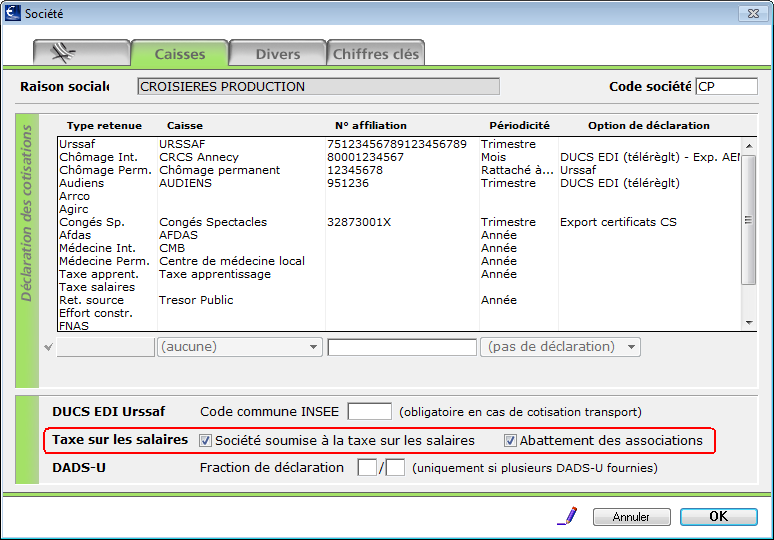

Paramétrage de la société

|

Si la société est soumise à la Taxe sur

les salaires, il convient de cocher cette option sur l'onglet

Caisses de la fiche Société

:

Paramètres

- Société

Cocher l'option

Société soumise à la taxe sur les salaires

Pour les sociétés concernées, il convient également

de cocher l'option Abattement

des associations

Il n'est pas nécessaire

de cocher l'option Société soumise

à la taxe sur les salaires si les retenues sont actives.

Cette option permet de déclarer l'assujettissement même si la

taxe n'est pas calculée dans les paies (DADS-U). |

Bases fiscales

Depuis le 1er janvier 2013, la base de calcul de la Taxe sur les salaire

est alignée sur celle de la CSG (sans abattement pour frais professionnels).

La taxe est calculée par salarié, en cumul sur l'année et s'appuie sur

4 bases de calcul :

Taxe salaire totalité

Base brute non abatue, à laquelle est ajouté le montant des cotisations

patronales des retenues dans lesquelles est coché "Part employeur

incluse dans la base CSG/CRDS" (onglet Particularités).

S'ajoutent ou s'ôtent également les montants des rubriques de paies cochées

ou non soumis à CSG (onglet Particularités)

pour 100% de la base.

Taxe salaire du 1° au

2° seuil

Fraction de la base Taxe salaire totalité comprise entre le 1er

et le 2ème seuil annuel.

Taxe salaire du 2° au

3° seuil

Fraction de la base Taxe salaire totalité comprise entre le 2ème

et le 3ème seuil annuel.

Taxe salaire au delà

du 3° seuil

Fraction de la base Taxe salaire totalité située au-delà du 3ème

seuil annuel.

Le mécanisme de calcul est simple :

jusqu'au 1er seuil, seules les retenues sur la base Taxe salaire totalité s'appliquent

du 1er au 2ème seuil, seules les retenues paramétrées

sur les bases Taxe salaire totalité

et Taxe salaire du 1° au 2° seuil

s'appliquent

du 2ème au 3ème seuil, seules les retenues paramétrées

sur les bases Taxe salaire totalité

et Taxe salaire du 2° au 3° seuil

s'appliquent

au-delà du 3ème seuil, seules les retenues paramétrées

sur les bases Taxe salaire totalité

et Taxe salaire au-delà du 3° seuil

s'appliquent

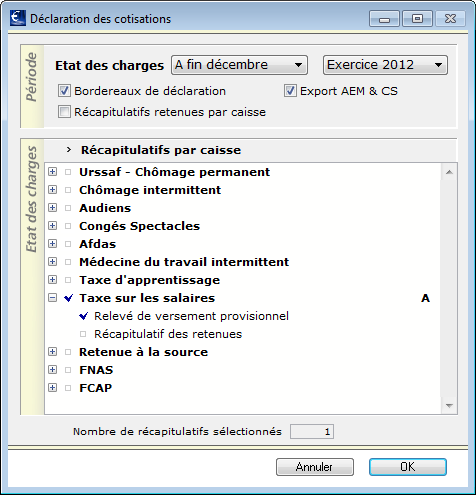

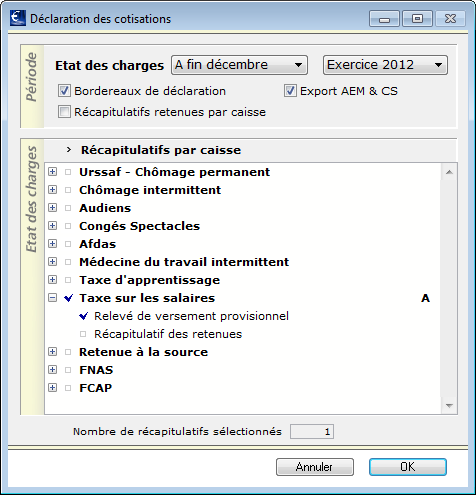

Déclaration de la Taxe

|

L’ensemble des déclarations à faire parvenir

au Trésor Public s’édite à partir du menu Etats

- Déclaration des cotisations.

Pour les structures en périodicité annuelle,

sPAIEctacle édite

à fin décembre le "Tableau récapitulatif" (servant au

remplissage du cerfa n°2502).

Pour les structures en périodicité trimestrielle

ou mensuelle, sPAIEctacle

édite :

les 3 premiers trimestres ou les 11 premiers

mois un "Relevé de versement provisionnel" (servant

au remplissage du cerfa n°2501)

le dernier trimestre ou le dernier mois

le "Tableau récapitulatif" (servant au remplissage du

cerfa n°2502).

|

Voir aussi la fiche Déclaration

des cotisations.

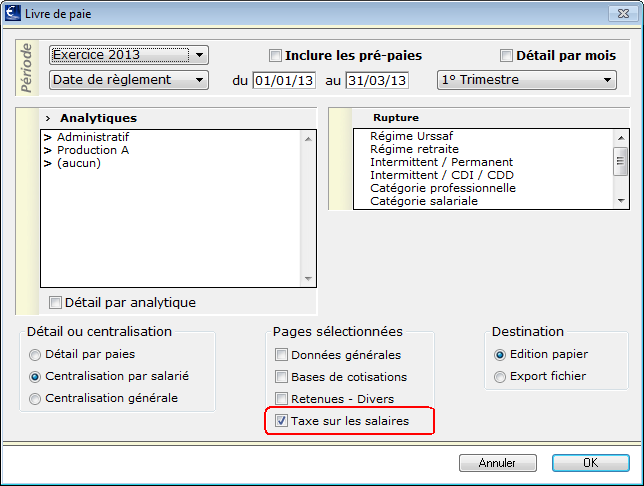

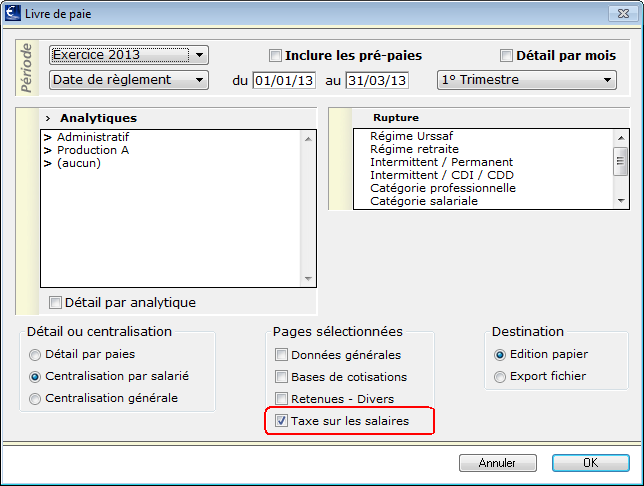

Document de contrôle

|

Dans l’édition du livre de paie (menu Etats - Livre

de paie), sPAIEctacle

intègre une page "Taxe sur les salaires".

Cette page fait ressortir :

les Bases fiscales

retenues pour le calcul de la taxe

le total des retenues (cumul des cotisations

de taxe sur les salaires, toutes bases confondues)

Les bases sont

données hors Proratisation

des bases de cotisation. |